Afbeelding

In het kort

“Too big too fail.” Dat was de conclusie die getrokken werd na de Grote Recessie van 2008. Commerciële banken waren systeembanken geworden en konden daarom niet bankroet gaan. Ze werden met belastinggeld gered. Maatschappijcriticus Noam Chomsky muntte dat met de uitspraak: “Socialism for the Rich, Capitalism for the Poor.” Maar nu dreigen nieuwe gevaren voor de primus inter pares-rol van de banken: Big Tech.

Zo wordt het bankenstelsel in Nederland gedomineerd door drie spelers: ABN Amro, ING en Rabobank. Uit een vorige maand gepubliceerde studie blijkt dat dergelijke dominante spelers in de financiële sector van een land doorgaans marktaandeel winnen in – of als gevolg van – crises. Dat komt doordat in (de nasleep van) crises kleinere spelers worden overgenomen. Dat gebeurt ondanks het feit dat het juist de grootste banken zijn die doorgaans in aanloop naar een crisis het meeste risico nemen.

Zowel het groeien als het overleven van de grootste banken houdt mede verband met gunstige bejegening door overheden. Denk daarbij onder meer aan reddingsoperaties, bij voorbeeld in de vorm van omvangrijke staatssteun van regeringen. Ook speelt mee dat hun depositostromen amper of niet geraakt worden door crises. Ze zijn ook minder gevoelig voor verliezen, in vergelijking met kleinere spelers.

Dat blijkt uit het onderzoek Survival of the Biggest: Large Banks and the Financial Crises, dat recent werd gepubliceerd door The Federal Deposit Insurance Corporation (FDIC), een onafhankelijk agentschap dat toeziet op de stabiliteit van het Amerikaanse financiële stelsel.

De onderzoekers concluderen dat er geen bewijs te vinden is dat systemen die gedomineerd worden door de grote banken een lagere frequentie van crises hebben. Integendeel, door grote banken gedomineerde systemen laten grotere crises zien. FDIC trekt deze en andere conclusies op basis van een dataset van jaarlijkse balansen van meer dan 11.000 commerciële banken in 17 ontwikkelde economieën.

De uitzonderingspositie die de grootste banken krijgen op grond van hun balans, en op het-zijn van een systeembank, wordt ook bevestigd door de actualiteit in eigen land: de regering onderneemt nagenoeg geen actie tegen het feit dat er sprake is van een fors verschil tussen de hypotheekrente die je als klant

betaalt en de rente die je als klant voor je spaargeld krijgt.

Klanten worden voor hun loyaliteit jegens de (huis)bank niet beloont, maar bestraft, stelt Amanda Bulthuis, financieel expert van Geld.nl. Maar dat zou op relatief korte termijn wel eens een kamikaze-actie kunnen worden nu Big Tech zich bij de slotgracht van de financiële sector heeft gemeld. Apple betaalt zijn klanten voor tegoeden op een High Yield Saving Account meer dan 4% – ongekend voor de bankensector.

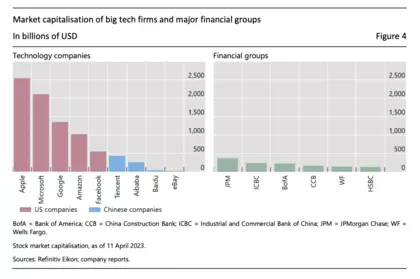

De grote technologiebedrijven, zijnde Amazon, Facebook, Google, Microsoft en de Chinese bedrijven Alibaba en Tencent, spreken dan ook steeds duidelijker hun ambities uit om de financiële sector te transformeren, alsook de financiële markten.

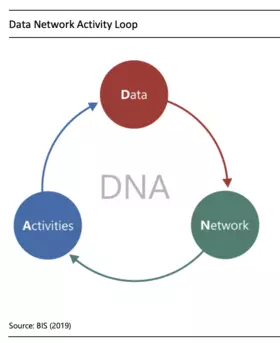

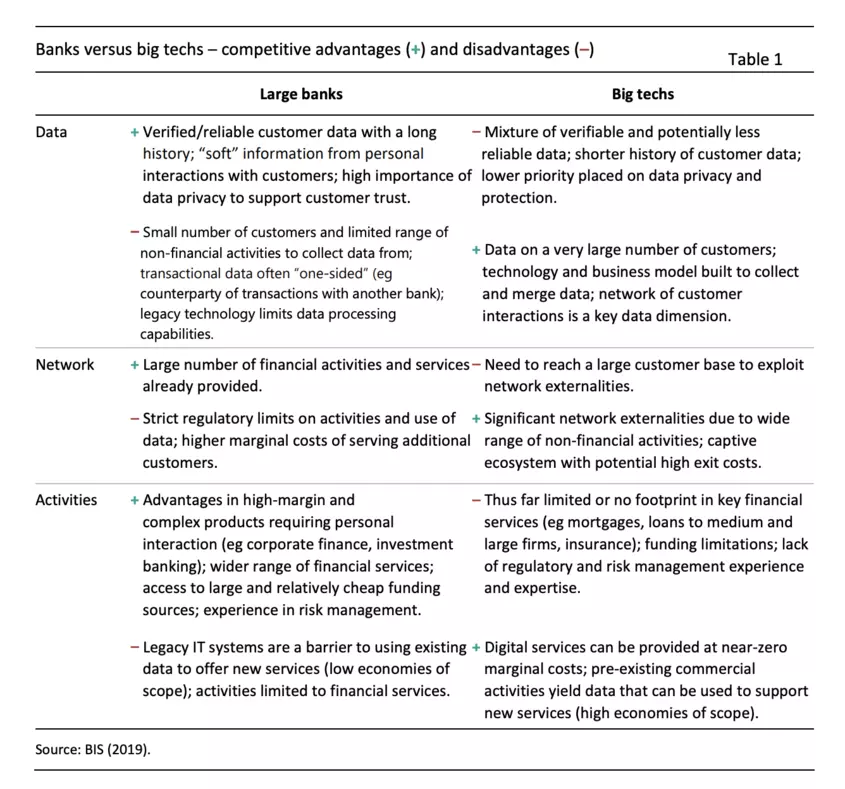

Zij zijn daartoe in staat, omdat ze op grond van het “network-effect” (zie infographic) bedrijfsmodellen hebben die ongekend veel data van gebruikers opleveren. Met gebruikmaking daarvan, in combinatie met machine-learning, kunnen zij proposities maken die als maatwerk op hun gebruikers zijn afgestemd.

Dit kan in de financiële dienstensector zorgen voor verbetering van efficiëntie en van financiële inclusie, bijvoorbeeld als het gaat om de toegang tot krediet.

Banken moeten voor de aanstormende concurrentie van Big Tech dan ook zeer behoedzaam zijn. De reden daarvoor is dat als namelijk bepaalde kantelpunten worden gepasseerd het voordeel van het network-effect zeer manifest wordt. Groei gaat dan met quantumsprongen zeer snel. Zo leidt meer kopers tot meer verkopers. En dan nemen de schaalvoordelen exponentieel toe en de kosten per gebruiker af. De marges van de platformen verbeteren zich dan zienderogen, waardoor het (eigen) vermogen tot investeren en expansie versnelt.

Vooral de markt voor betalingen, die nu nog gedomineerd wordt door partijen als Mastercard en Visa met marges van 50 procent en meer zijn zeer kwetsbaar voor de concurrentie door Big Techs, stelt de Bank voor Internationale Betalingen (BIS) in zijn zojuist gepubliceerde paper Big Techs in Finance.

Volgens de auteurs van het werkdocument zijn vooral kredieten, verzekeringen, spaartegoeden en beleggingsproducten relatief eenvoudige prooien voor de Big Techs.

Beleidsmakers en toezichthouders zijn er niet gerust op: Big Tech verlangt een holistische benadering, vanwege het bedrijfsmodel dat gebaseerd is op een (wereldwijd) opererend platform. Dat kan gepaard gaan met risico’s voor de stabiliteit van financiële dienstverlening op het gebied van marktdominantie, prijsdiscriminatie, algoritmische discriminatie en bedreigingen voor de privacy van consumenten.

De activiteiten van deze nieuwe aanbieders in de financiële sector leiden dan ook voor wet- en regelgevers tot hoofdpijndossiers en zeer complexe afwegingen en keuzes door én tussen beleidsmakers.

Volgens de auteurs van het BIS-rapport vereist de komst van de “New Kids on the Block” meer coördinatie tussen nationale en internationale autoriteiten op het terrein van beleidsdoelen zoals financiële stabiliteit, concurrentie en privacy. Bij de beleidsmakers gaat het specifiek om centrale banken, mededingingsautoriteiten en financiële en privacy-toezichthouders.

Foto: Klanten trekken geld bij de giromaat van de Postbank, Amsterdam, 1987. Bron: ING

Wil je op de hoogte blijven van nieuwe analyses en opiniestukken, podcasts en boekentips? Schrijf je dan in voor de tweewekelijkse nieuwsbrief.